-

التقييم علي أساس التكلفة التاريخية أو القيمة الدفترية :

وهو ما يطلق عليه التقييم المحاسبي من واقع الميزانية المعتمدة من مراقبي حسابات الشركة وتحليلاتها بالإضافة لما تضمنه التقرير التفصيلي لأعمال المراجعة. ووفقاً لطريقة التكلفة التاريخية يتم احتساب القيمة الدفترية لصافي الأصول أو لحقوق المساهمين بالميزانية بإستخدام التكلفة التاريخية للأصول في تاريخ التقييم وكأساس لتحديد القيمة العادلة لرأس المال وذلك وفقاً للخطوات التالية :

• تحديد التكلفة الدفترية لأصول الشركة محل التقييم

• تحديد إلتزامات الشركة

• تحديد صافي حقوق المساهمين الدفترية

• تحديد القيمة الدفترية للسهم بقسمة صافي حقوق المساهمين علي عدد أسهم الشركة

هذا ويمكن تحديد صافي حقوق المساهمين مباشرة بإضافة رأس المال للإحتياطيات وأيه أرباح مرحلة أو بطرح الخسائر المرحلة من إجمالي رأس المال والإحتياطيات وتتميز هذه الطريقة بالموضوعية لإعتمادها علي بيانات فعلية يمكن للمسئول عن إعداد دراسة التقييم التحقق من صحتها من خلال أعمال المراجعة لعناصر القوائم المالية كما تتميز هذة الطريقة بالبساطة والسهولة في تحديد الزيادة في صافي أصول الشركة بهدف الوصول الي القيمة الدفترية لحقوق المساهمين وتعتبر الأساس ونقطة البداية لتطبيق باقي طرق التقييم الأخري ويفترض هذا الأساس أن القيمة الدفترية (التاريخية) هي المعبرة عن صافي تكلفة الأصول بعد خصم الإهلاكات في المدة التي تم فيها تشغيل هذه الأصول مما يعني إفتراض ثبات قيمة الأصول منذ فترة إقتنائها حتي تاريخ التقييم، الأمر الذي يؤدي الي عدم إظهار الميزانية لصورة صادقة وعادلة عن المركز المالي الحقيقي للشركة حيث تتضمن خليط من الوحدات النقدية ذات قوي شرائية مختلفة وفقاً لتواريخ إجراء المعاملات الخاصة بها لذلك لاتعد التكلفة التاريخية مقياساً صحيحاً للقيمة الفعلية للشركة محل التقييم خاصة في الحالات التي تعاني فيها الدولة التي تعمل بها الشركة محل التقييم من معدلات تضخم عالية كذلك لاتأخذ هذه الطريقة في الإعتبار التغيرات في أسعار الصرف وأثرها علي القيمة المعادلة للمكون الأجنبي في كل من الأصول والخصوم طويلة الأجل الخاصة بالشركة، كذلك لاتأخذ قدرة الشركة علي تحقيق الأرباح في المستقبل أو الحالة الإنتاجية الفعلية للأصول عند التقييم.

-

التقييم علي أساس التكلفة التاريخية (أو الدفترية) المعدلة :

تعتمد هذه الطريقة علي عدم تغير القياس المحاسبي للأصول وإستمرار الإعتماد الأساسي علي قيمتها التاريخية إلا أنه يتم أستخدام وحدات قياس موحدة ذات قوه شرائية متكافئة للأصول غير النقدية تعرف " بالأرقام القياسية العامة" تظهر أثر التغير في المستوي العام للأسعار حيث يتم تعديل القيم التاريخية للأصول غير النقدية بالميزانية الي مايعادلها حالياً من وحدات نقدية لها نفس القوة الشرائية التي كانت سائدة وقت حيازتها بدلاً من الوحدات النقدية التي أنفقت عند شراء هذه الأصول بمعني آخر، تقوم هذه الطريقة علي إعادة تقييم الوحدة النقدية سواء كانت جنيه مصري ، ريال سعودي، دولار أمريكي، جنيه إسترليني .. الخ علي أساس قدرتها علي شراء نفس مجموعة السلع أو الأصول موضع التقييم وفقاً لقدرتها الشرائية الحالية :

وهناك مجموعة من الخطوات التي يتعين إتباعها لتطبيق طريقه التكلفة التاريخية المعدلة وتتمثل في :

• إعداد القوائم المالية للشركة محل التقييم باستخدام أساس التكلفة التاريخية

• تحديد الرقم القياسي المناسب للتغيرات في قيمة وحدة النقود والمرتبطة بالنفقات اللازمة للاحتفاظ بمستوي معيشة مناسب بمصر وذلك من بين الأرقام القياسية التالية: • الرقم القياسي لأسعار مستهلكي الحضر الذي يعكس بدرجة تقريبية التغير في نفقات المعيشة لسكان المدن (مستخدمين رئيسيين للقوائم المالية) • الرقم القياسي لأسعار مستهلكي الريف وهو يعبر عن التغير في مستوي المعيشة لسكان الريف الذين لا يعتبرون من المستخدمين الرئيسيين للمعلومات التي تتضمنها القوائم المالية لبعض الشركات • الرقم القياسي الضمني للإنتاج القومي الإجمالي ورغم أنه يغطي جميع أسعار السلع والخدمات المتداولة في الاقتصاد القومي بالإضافة لتضمنه أسعار الجملة والتجزئة إلا أنه لا يظهر المعلومات الإقتصادية خارج رقابة السلطات الإقتصادية والمالية حيث يخفي جانب كبير من الدخل والناتج القومي هذا وقد أصدرت لجنة معايير المحاسبة المالية بالولايات المتحدة الأمريكية …… عام 1979 التوصية رقم (33) التي تشجع علي إستخدام الرقم القياسي لأسعار المستهلكين بدلا من الرقم القياسي للناتج القومي الذي أوصت به جمعيه المحاسبين القانونيين الأمريكية …… . بموجب التوصية رقم (3). • تعديل الأصول غير النقدية بالميزانية بإستخدام الرقم القياسي العام لأسعار مستهلكي الحضر

-

التقييم علي أساس التكلفة الإستبدالية :

تعتمد هذه الطريقةإن مفهوم التكلفة الاستبدالية يعني القيمة التي سيتم دفعها لشراء أصول مثيله للأصول المملوكة والمستخدمة حالياً بالشركة وذلك بفرض أنه سيتم استبدال أصول الشركة الحالية بآخري مثيله لها في جميع المواصفات وظروف التشغيل التي آلت إليها. وعادة ما يحتاج الأمر إلى اللجوء إلي الفنيين لتقدير العمر الإنتاجي ومدي صلاحية الأصول المستعملة بمقارنتها بالأصول الجديدة المشابهة لها ويمكن وضع مواصفات لهذه الأصول وطرحها علي الموردين للحصول علي الأسعار المثيلة. وبصفه عامة يقصد بالتكلفة الاستبدالية كافة التكاليف التي يمكن أن تتحملها المنشأة من أجل إستبدال الأصل محل التقييم بأصل مماثل في قدرته الإنتاجية وتصلح هذه الطريقة في الحالات التي ترغب فيها الشركة في بيع أصولها التي تزيد عن حاجتها كما تتلافى هذه الطريقة عيوب التقييم الناتجة عن إتباع طريقه التكلفة التاريخية حيث يتم التقييم بإعادة تصوير الميزانية العمومية للشركة المحدد للتقييم بعد أخذ ما يلي في الاعتبار :

• الحاله التي آلت إليها الأصول من حيث القدرة علي الإنتاج بما يعكس التطورات التي طرأت علي الأصول منذ

إقتنائها وآخذين في الاعتبار العديد من العوامل ومنها • معدل التقادم الفني الذي طرأ علي الأصول نتيجة للتطور التكنولوجي في الأصول البديله المماثله • الحالة الفنيه للأصول وعمرها الإقتصادي المتبقي أي مدي صلاحية الأصول وقت التقييم والتي تعتمد بشكل كبير علي الصيانه الدورية المنتظمة وظروف التشغيل الخاصة بهذه الأصول • مدي ملاءمة معدلات الإهلاك المستخدمة بالنسبة لطبيعة أنشطة الشركة وتعديل مجمع الإهلاك للوصول إلى قيم تتناسب مع إستخدامات الأصول في الفترات السابقةالمالية لبعض الشركات • معدلات التغير في الأسعار والإرتفاع في قيمة الأصول : نتيجة عوامل التضخم العالمية والمحلية وتغيير أسعار صرف العملات الأجنبية • القدرة الإنتاجية لأصول الشركة في تحقيق أهدافها (التصنيع والبيع) وتحقيق فائض سنوي يمكن الشركة من تمويل

مصروفات تشغيلها

• القدرة التنافسية لمنتجات الشركة مع الشركات المثيلة أو السلع المثيلة المستورده وإرتباط ذلك بنوع التكنولوجيا المستخدمة والحالة الفنية للأصول والعمر الإفتراضي المتبقي لها وأثره علي طاقات التشغيل والإنتاج

وتوجد عدة مفاهيم للتكلفة الإستبدالية يمكن بيانها فيما يلي :

• تكلفة شراء الأصل أو مايكافئه في قدرته الإنتاجيه في سوق منظمه للأصول المستعملة ويمكن الحصول علي

أسعار الأصول المستعملة من خلال الإتصال بالموردين المحليين والخارجيين أو عن طريق عروض الشركات المنتجة

لمثل هذه الأصول والتي بلاشك تتضمن أسعار منتجاتهم من الآلات المختلفة

• تكلفة شراء أصل مماثل جديد مع تخفيض سعره بنسبة الفرق بين حاله الأصل موضوع التقييم ومايتميز به

الأصل الجديد من تقدم تكنولوجي وقدرات إنتاجية متقدمة ويستخدم هذا المفهوم في الحالات التي لايجد فيها

الخبراء أصل مستعمل مماثل للأصل الذي يتم تقييمه

• إجراء التعديلات المناسبه علي التكلفه الأصليه للأصول محل التقييم بإستخدام الأرقام القياسيه للوصول إلى

سعر شرائها حالياً في حالة ما إذا كانت معروضه في الأسواق ومن مميزات إستخدام هذه الطريقه أنها

تأخذ في الإعتبار التغيرات في أسعار بعض السلع الخاصه بدلاً من أخذها في الإعتبار التغير في المستوي

العام للأسعار الأمر الذي يساعد في التوصل إلى سعر الشراء الحالي للأصول محل التقييم

-

التقييم علي أساس قدرة الشركة علي تحقيق أرباح مستقبليه أو طريقه القيمة الحالية لصافي التدفقات النقدية المتوقعة :

تعتبر هذه الطريقة من أهم طرق التقييم حيث تستخدم كاختبار للربحية المستقبلية للشركة محل التقييم حيث لا فائدة من شركة معروضة للبيع تقدر قيمة أصولها بملايين الجنيهات إلا أن إنتاجها ليباع بالصورة التي يتحقق معها معدل عائد مناسب علي الاستثمار وفترة استرداد رأس مالها العامل طويلة ، كما أن هذه الطريقة تناسب شركات الخدمات أو الشركات التي تعتمد أساساً على المجهود البشرى أو الذهني وتكون الأصول الثابتة ( آلات / معدات ..... ) ذات أهمية نسبية أقل في توليد الجزء الرئيسي من إيرادات الشركة ، وتعتبر هذه الطريقة أكثر طرق التقييم موضوعيه وواقعيه خاصة بالنسبة للشركات المتوقع إستمراريتها وعدم بيعها كاملة أو بيع جزء كبير من أصولها في الأجل القصير بواسطة مساهميها الجدد. وطبقاً لهذا الأساس تتحدد قيمه الشركة وفقاً لما يتوقع تحقيقه من أرباح خلال الفترة المستقبلية مقارنه بالعائد الذي تمنحه البنوك علي الودائع (أو أذون الخزانة) والفرص المتاحة لتحسين أدائها سواء من الناحية التسويقية أو المالية أو الفنية وذلك باستخدام سعر خصم مناسب يتأثر في تحديده بمعدل التضخم السائد ومعدل العائد الحقيقي المطلوب مقابل الاستثمار في الأوراق المالية (كأسعار الفائدة علي أذون الخزانة وودائع البنوك) ومعامل المخاطرة المرتبطة مباشرة بطبيعة نشاط الشركة والظروف البيئية والمناخ السائد في مجال الصناعة الذي تعمل من خلاله الشركة. هذا ويتعين علي المحلل أن يأخذ في الاعتبار النتائج التي حققتها الشركة خلال الفترة السابقة وتوقعات الشركة بالنسبة للأداء سواء من الناحية المالية أو التسويقية أو الفنية وتقوم هذه الطريقة علي تحديد القيمة الحالية للشركة محل التقييم من خلال حساب صافي التدفقات النقدية المتوقع أن تحققها أصول الشركة في عمليات التشغيل الداخلية والخارجية وذلك لفترة مستقبلية يفضل أن لا تزيد عن 10 سنوات بعد خصم هذه التدفقات بمعامل خصم يأخذ في اعتباره المخاطر المتوقعة ونظراً لارتباط الطريقة بالتوقع للتدفقات النقدية في المستقبل فيتعين أن تستند التوقعات علي أسس وفروض قويه وموضوعيه. و"تعتمد هذه الطريقة علي حقيقة مؤداها أن المبلغ الذي يدفعه المشتري في شراء شركة معينه لكي يحصل علي إيراد نقدي معين مستقبلاً ما هي إلا القيمة الحالية لهذا الإيراد الآن، وتعتمد أيضاً هذه الطريقة على حقيقة أخرى مؤداها أن المقياس الحقيقي لقدرة الشركة على الاستمرار في السوق ونمو حقوق مساهميها بصورة مطردة هو قدرتها على تحقيق صافى تدفقات نقدية موجبة بصورة متزايدة وترتبط هذه الطريقة بأسلوب تحديد قيمة الشركة بناءً على القيمة المتبقية للشركة والتي يمكن حسابها من خلال خصم صافي التدفقات النقدية المتوقعة للشركة في آخر عام من أعوام التنبؤ إلى مالا نهاية على اعتبار أن التدفق النقدي بعد فترة التنبؤ هو تدفق نقدي مستمر Perpetuity cash flow وفيما يلى ملخص لأهم طرق التقييم المتبعة طبقا لأساسي الربحية وصافى التدفقات النقدية المستقبلية.

القيمة الإقتصادية للشركة على أساس القدرة على تحقيق الأرباح المتوقعة مستقبلاً :

تقوم هذه الطريقة علي أساس افتراض أن قيمة الشركة تتحدد بناء علي قيمة أصولها بالإضافة إلي القيمة الحالية لصافي الأرباح المتوقع تحقيقها باستخدام تلك الأصول خلال فترة التنبؤ المتخذة أساساً للدراسة المشار إليها. آخذين في الاعتبار أن قيمة أصول الشركة يمكن احتسابها بناء علي مفهوم القيمة الاستبدالية لتلك الأصول في تاريخ التقييم، كما يمكن احتسابها أيضاً بناء علي مفهوم القيمة الحالية للقيمة المتبقية لهذه الأصول في تاريخ التقييم أيضاً. وبناء علي ذلك يتم احتساب قيمة الشركة بأحدي الطريقتين التاليتين :

الطريقة الأولي: على أساس القيمة الحالية للأرباح المستقبلية

الطريقة الثانية: على أساس مفهوم القيمة الحالية للقيمة المتبقية للأصول

القيمة الإقتصادية للشركة علي أساس القيمة الحالية لصافي التدفقات النقدية :

تقوم هذه الطريقة علي أساس افتراض أن قيمة الشركة تتحدد بناء علي قيمة أصولها بالإضافة إلي صافي القيمة الحالية لصافي التدفقات النقدية المتوقعة وتتحدد قيمة الأصول بناء علي القيمة الاستبدالية لها علي اعتبار أن هذه القيمة تعبر عن قيمة النقدية الممكن الحصول عليها في حالة بيع تلك الأصول أو استبدالها كما أنه يمكن احتساب قيمة الشركة الاقتصادية في هذه الطريقة بمعلومة القيمة المتبقية للشركة والتي يمكن حسابها من خلال خصم صافي التدفقات النقدية المتوقعة للشركة في آخر عام من أعوام التنبؤ إلي مالا نهاية علي اعتبار أن التدفق النقدي بعد فترة التنبؤ سوف ينمو بنفس متوسط معدلات النمو خلال فترة التنبؤ،وبصورة مستمرة، وبناء علي ذلك يتم احتساب قيمة الشركة على أساس القدرة على تحقيق صافي تدفقات نقدية.

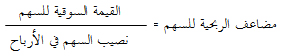

تقييم سهم الشركة بناءً على مضاعفاتالربحية :

يستخدم نصيب السهم في الأرباح لتحديد الأداء المالي في نهاية كل فترة حتي يمكن إجراء المقارنة بين الفترات ,وبين مختلف الشركات في نفس الفترة كما يستخدم أيضا في حساب وتحديد مستوي مضاعف الربحية للسهم والذي يحسب على النحو الآتي :

ونظراً لأهمية هذا المؤشر بسوق المال فإنه من الأهمية بمكان تحديد أسس حساب وتحديد نصيب السهم في الأرباح ويلاحظ أن معيار المحاسبة المصري رقم (22) يتبني الأسس والمبادئ الخاصة باحتساب هذا المضاعف.

ونظراً لأهمية هذا المؤشر بسوق المال فإنه من الأهمية بمكان تحديد أسس حساب وتحديد نصيب السهم في الأرباح ويلاحظ أن معيار المحاسبة المصري رقم (22) يتبني الأسس والمبادئ الخاصة باحتساب هذا المضاعف.

-

إطار الدراسة المقترحة :

يتكون الإطار العام لدراسة التقييم التي يقوم مكتب ليدرز | محاسبون قانونيون ومستشارون بإعدادها لعملائه من العناصر الموضحة أدناه، والتي يتم تعديلها طبقاً لاحتياجات العميل والغرض الذي يتم إعداد تلك الدراسات من أجله سواء كان ذلك بهدف شراء أسهم الشركة أو بيعها أو طرحها في سوق الأوراق المالية أو لأغراض الدمج أو التقسيم أو تغيير الأشكال القانونية للشركات محل التقييم بصفة عامة.

الدراسة المالية :

• دراسة كل عنصر من عناصر الأصول والخصوم علي حده في ضوء البنود التالية • تقرير لجان التقييم المشكلة بمعرفة الشركة أو تقرير المهندس الاستشاري المستقل • التقارير التفصيلية لمراقبي حسابات الشركة • الأسس والمبادئ والمعايير المحاسبي • استنتاج ملخص للقيمة الدفترية والقيمة بعد إعادة التقييم للسهم

التحليل المالي :

• التحليل الرأسي للقوائم المالية

• مؤشرات قياس السيولة

• مؤشرات قياس الربحية

• مؤشرات تحليل المديونية

• مؤشرات كفاءة إستخدام الأصول

• مؤشرات قياس الأهمية النسبية للسهم في سوق التداول

• مؤشرات التنبؤ بتعثر الشركة (في حالة توافر الظروف اللازمة لتطبيقها)

الدراسة الإقتصادية :

• ملخص توقعات عناصر قائمة الدخل (ثلاث سنوات)

• تحديد القيمة الاقتصادية للسهم

• نتائج الدراسة المالية والاقتصادية

• إستراتيجيات البيع المقترحة